随着金融市场的日益繁荣,期权作为一种重要的金融衍生品,其定价问题成为了金融学研究的核心内容之一,BS期权定价模型(Black-Scholes Option Pricing Model)作为现代金融理论的经典之作,为期权定价提供了有力的工具,本文旨在介绍BS期权定价模型的基本原理、应用及其在现代金融市场中的意义。

BS期权定价模型的基本原理

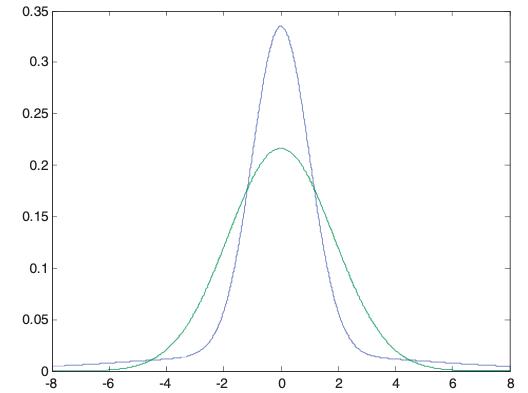

BS期权定价模型是由菲尔·布莱克(Fischer Black)和迈伦·舒尔斯(Myron Scholes)于上世纪七十年代提出的,该模型假设股票价格服从几何布朗运动,且无风险利率和股票价格波动率均为已知常数,在此基础上,模型给出了欧式期权定价的公式,其核心思想是通过构建投资组合来消除风险,从而得出期权的理论价格。

BS期权定价模型的数学表达式

BS期权定价模型的数学表达式为:

C = S*N(d1) - K*e^(-rT)*N(d2)

C:期权的理论价格;

S:标的股票现价;

K:期权的行权价格;

r:无风险利率;

T:距离到期日的时间(年为单位);

N(d):正态分布累积函数;

d1和d2:与S、K、r、T相关的参数。

BS期权定价模型的应用步骤

1、输入标的资产价格、行权价格、无风险利率、波动率和期权的到期时间等参数。

2、根据上述参数计算d1和d2的值。

3、利用正态分布累积函数N(d)计算期权的理论价格。

BS期权定价模型的假设条件

BS期权定价模型的假设条件主要包括以下几点:

1、股票价格的对数收益服从正态分布。

2、无风险利率已知且为常数。

3、不存在交易成本和税费。

4、允许卖空操作。

5、市场无套利机会。

BS期权定价模型的优缺点及适用性

(一)优点:

1、模型简洁明了,计算方便。

2、为期权定价提供了客观的理论依据。

3、适用于欧式期权定价。

(二)缺点:

1、假设条件与现实市场存在一定差异,如波动率并非恒定不变。

2、对美式期权的定价效果不如欧式期权。

(三)适用性:

BS期权定价模型在成熟的市场环境下具有较高的适用性,尤其对于欧式期权定价具有较高的准确性,对于新兴市场或存在高波动率、跳跃等特性的市场,模型的适用性可能受到一定限制,针对这些问题,研究者们提出了许多改进的BS模型,如考虑跳跃扩散、随机波动率等,以更好地适应实际市场环境。

BS期权定价模型的应用领域及案例分析

BS期权定价模型广泛应用于金融领域的各个领域,如股票、债券、外汇等,以下以股票为例,阐述BS模型的应用及案例分析:

某公司股票现价为100元,无风险利率为5%,波动率为20%,距离到期日为半年,假设投资者购买该公司股票的欧式看涨期权,行权价格为105元,根据BS模型计算,该期权的理论价格为:约4.8元,若实际市场价格高于此理论价格,投资者可通过买入期权获利,反之,若实际市场价格低于理论价格,投资者可选择放弃行权,损失期权费,通过对实际案例的分析,可以更加深入地理解BS模型的应用价值。

BS模型还可应用于债券、外汇、商品等金融衍生品定价,为投资者提供有力的决策依据,在风险管理、资产配置等方面,BS模型也发挥着重要作用,通过计算投资组合的希腊字母(如Delta、Gamma等),可以评估投资组合的风险敞口和敏感性,从而制定相应的风险管理策略,在资产配置方面,BS模型可为投资者提供理论参考,帮助投资者在不确定的市场环境中做出更明智的决策,BS期权定价模型在金融领域具有广泛的应用价值,然而在实际应用中,投资者需结合市场环境对模型进行适当调整和优化以适应市场的变化提高决策的准确性,八、结论随着金融市场的不断发展和创新期权等金融衍生品日益成为投资者重要的投资工具之一,BS期权定价模型作为现代金融理论的经典之作为投资者提供了客观的理论依据帮助投资者更好地理解和把握市场走势制定更为明智的投资策略,然而在实际应用中投资者需结合市场环境对模型进行适当调整和优化以适应市场的变化提高决策的准确性,参考文献:[请在此处插入参考文献]

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...